Абсолютній більшості з 11,3 млн пенсіонерів не подобається низький рівень виплат, які вони отримують (середня пенсія на 1 липня 2019 року становила 3600 грн, мінімальна — 1564 грн). Тих, хто працює чи ще навчається, лякає перспектива залишитися з мізерною пенсією, оскільки домінуючою тенденцією є невпинне щорічне її зменшення відносно зарплати (за розрахунками, до рівня 25% у 2030-му). Роботодавцям не дуже хочеться сплачувати пенсійні внески, що йдуть у «загальний казан» і збільшують навантаження на бізнес, при тому що пенсія в людей невелика. А працівники нерідко погоджуються на отримання зарплати в конвертах, адже не сподіваються, що соціальні відрахування в повному обсязі суттєво вплинуть на їхні майбутні пенсії. Державу не задовольняє високий для неї рівень видатків ПФ і трансфертів із бюджету для виплати пенсій. Міжнародні фінансові інституції, наші кредитори, постійно застерігають від збільшення пенсійних видатків, тоді як держава мусить реагувати на вимоги громадян щодо підвищення пенсій.

Чому так?

Пенсійна система України є державною солідарною, розподільчою. У цій системі всі працівники сплачують пенсійні внески на утримання нинішніх пенсіонерів у надії, що колись і на їхню користь майбутні покоління здійснюватимуть відрахування. В основу солідарної системи покладено реалії початку та середини ХХ століття. Тодішня демографічна структура населення, коли кількість працівників суттєво перевищувала кількість пенсіонерів, давала змогу завдяки невеликому «пенсійному податку» забезпечувати пристойні пенсії. Однак сьогодні ситуація інша: знизилася народжуваність, відбувся демографічний перехід до сім’ї з однією дитиною чи двома, зросли тривалість життя та кількість пенсіонерів. Зменшилася і далі зменшується чисельність працівників, практично зрівнявшись із чисельністю пенсіонерів, а згідно з прогнозами до 2030-го може впасти ще на 15%.

Непереборні, незалежні від нашої волі проблеми в солідарній пенсійній системі створюють ситуацію, коли вона вже ніколи не зможе забезпечити достойні пенсії нинішньому та майбутнім поколінням громадян.

Параметричні зміни солідарної пенсійної системи, які часто неправильно називають пенсійною реформою (збільшення страхового стажу та пенсійного віку, перерахунок пенсій, корекція пенсійної формули) хоч і здійснюються періодично як «пожежні заходи», але в довгостроковій перспективі ситуацію не врятують. Уряд уже чотири рази «закручував пенсійні гайки»: у 2004-му, 2011-му, 2014-му та 2017-му, однак це не допомогло: хронічний кризовий стан пенсійної системи подолати не вдалося, проблеми не вирішуються, а лише наростають. Тому більшість громадян вважають пенсійну реформу сьогодні найнеобхіднішою, ставлячи її на третє місце після антикорупційної та реформи охорони здоров’я.

Змінити модель

Відповідно до чинного законодавства пенсійна система країни з 2004 року, хоч як дивно, є не лише солідарною, а трирівневою. Вона складається із солідарної системи загальнообов’язкового державного пенсійного страхування (перший рівень), накопичувальної системи загальнообов’язкового державного пенсійного страхування (другий рівень) і добровільного, недержавного пенсійного забезпечення (третій рівень). Це, так би мовити, на папері, а реально сьогодні в Україні діють лише перший (солідарна пенсійна система) і частково третій (недержавне пенсійне забезпечення) рівні.

Якщо солідарна пенсійна система (далі ПС) працює повною мірою (видатки ПФ на 2019 рік передбачено в сумі 438 млрд грн, кількість пенсіонерів на 1 липня — 11,3 млн), то без запровадження другого рівня та без належної підтримки держави активи третього рівня — недержавних пенсійних фондів (НПФ) — на початок 2019-го становили тільки 2,8 млрд грн, а кількість учасників НПФ (майбутніх і нинішніх пенсіонерів НПФ) — лише 855 тис. осіб (див. «Різниця в масштабі»). Накопичувальну систему загальнообов’язкового пенсійного страхування (другий рівень), що мала запрацювати ще 2007-го, досі не запроваджено, хоча такі наміри лунали мало не щороку, а востаннє завдання ввести її з 1 січня 2019-го було закріплене в законі, ухваленому Верховною Радою в жовтні 2017-го (пенсійна реформа Гройсмана). Таким чином, за 21 рік пенсійної реформи (1998–2019) в Україні так і не було сформовано всіх інституційних складових цілісної трирівневої пенсійної системи. Тобто фактично ми послуговуємося «старою новою» ПС, звідси основні наші проблеми, як і напрям пенсійної реформи.

Пенсійна реформа — це не параметричні зміни солідарної системи, а зміна самої пенсійної моделі. Для нас це фактичний перехід від однорівневої солідарної системи до моделі пенсійного забезпечення на основі трьох рівноправних та однаково важливих рівнів.

Перший рівень нової пенсійної системи — реформована солідарна пенсійна система, яка з розвитком інших двох рівнів виконуватиме функцію соціальної безпеки для громадян поважного віку. Можливі варіанти реформування:

1) перехід від солідарної системи до системи допомоги після настання старості, яка розглядатиметься як варіант непрацездатності, що не потребує медичного висновку чи окремої перевірки й автоматично настає в 60–65 років (пропозиція Володимира Дубровського);

2) солідарна ПС (де-факто розподільча), де обрахунок пенсії залежить тільки від страхового стажу й ґрунтується на прожитковому мінімумі; наприклад, за 15 років страхового стажу пенсія становитиме один прожитковий мінімум, за 30 — два і т. д. (пропозиція Олександра Індила);

3) трансформація солідарної системи в умовно накопичувальну за прикладом Швеції чи Польщі на основі індивідуальних рахунків, де сплачені внески та нарахований на них прибуток обліковуються за єдиною загальнонаціональною методикою (пропозиція Юрія Ганущака).

Другий і третій рівні ПС становлять її накопичувальну складову.

Другий рівень — загальнообов’язкова накопичувальна пенсійна система на основі персональних пенсійних рахунків громадян за участю в сплаті пенсійних внесків працівників та роботодавців (можливо, і держави).

Третій рівень — добровільне накопичувальне недержавне пенсійне забезпечення на основі персональних пенсійних рахунків громадян із різними податковими стимулами для сплати пенсійних внесків як для працівників, так і для роботодавців.

Пенсійні внески, що надходять на персональні пенсійні рахунки громадян у накопичувальній системі, стають їхньою приватною власністю. Для збереження та примноження ці кошти інвестуються в найнадійніші активи, визначені законодавством, за адекватної системи державного нагляду та регулювання. Громадяни, послуговуючись реформованою пенсійною системою, отримують не одну, а три пенсії з різних рівнів, а її сукупний розмір суттєво залежить від суми коштів, накопичених кожною особою на власних пенсійних рахунках.

У цій системі немає місця для патерналізму та популізму. Людина стає відповідальною за своє майбутнє пенсійне забезпечення, а держава гарантує його мінімальний рівень і дбає про соціальний захист громадян поважного віку. Крім того, накопичувальна пенсійна система дасть змогу акумулювати потужний внутрішній інвестиційний ресурс для розвитку економіки.

Таким чином, з одного боку, накопичувальна ПС акумулює пенсійні внески, які з року в рік зростають в обсягах, і сприяє економічному розвитку країни, а з другого — дає можливість накопичувати отриманий інвестиційний прибуток на персональних пенсійних рахунках громадян і суттєво збільшити розмір майбутньої виплати. При цьому накопичувальні пенсійні активи є не тільки приватним багатством громадян країн, які провели пенсійні реформи, а й «фінансовою подушкою», що підтримує економіки в кризовий період. Саме в цьому полягає особливість накопичувальної ПС, яка на відміну від обтяжливої державної солідарної сама створює ресурси, що активно працюють на національну економіку й водночас є основою для зростання пенсій громадян.

Автозапис

Принципова відмінність між другим і третім рівнями накопичувальної ПС у тому, як відбувається сплата пенсійних внесків. На другому рівні вона є обов’язковою, на третьому — добровільною, що передбачено чинним законом, ухваленим у 2003 році. Але за час, що минув відтоді, пенсійні системи у світі пішли далі у своєму розвитку. Сьогодні практично немає жорсткої межі між другим і третім рівнями як щодо сплати пенсійних внесків, так і щодо управління активами та адміністрування діяльності їх суб’єктів. І значною мірою ця межа стерлася так званою системою автозапису (аuto-enrolment), яка запроваджується для учасників другого рівня.

Автоматичний пенсійний запис для всіх працюючих уперше був уведений в Австралії 1992 року, потім у Новій Зеландії, Ізраїлі (відповідне законодавство тут було ухвалене у 2007-му), Великій Британії (запровадила автозапис у 2012-му). Система автозапису для державних службовців досить давно працює в США. Із 1 січня 2019-го вона діє в Грузії, Литві, з 2018-го в Данії, з 2020-го стартує в Ірландії.

Суть системи ось у чому. Законодавство країни гарантує, що всі працюючі в момент запровадження автозапису автоматично стають учасниками накопичувальної пенсійної системи другого рівня. На їхні індивідуальні пенсійні рахунки роботодавець і (в більшості випадків) держава в обов’язковому порядку кладуть перший встановлений законом пенсійний внесок. Зазвичай він невеликий (1–2% валової зарплати для роботодавця і незначний бонус від держави). Працівник або за умовчанням приймає таку можливість та автоматично через один-два місяці долучається до системи та накопичень власним паритетним визначеним внеском на свій рахунок, або добровільно відписується від такої можливості, втрачаючи кошти, які вже є на його рахунку, а на певний період і саму можливість такого пенсійного накопичення.

Рівень пенсійних внесків різниться за країнами, але вони періодично збільшуються від відносно низьких до тих, які мають на меті забезпечити значні пенсійні накопичення. Наприклад, внески в Австралії з початкової ставки 3% зростуть, як очікується, до цільового рівня 12% до 2025 року. В Ізраїлі початкова ставка збільшилася з 1,666% до сьогоднішніх 12,5% (6,5% для роботодавця і 6% для працівника).

Міжнародна практика свідчить, що більшість людей, які автоматично долучаються до накопичувальної системи другого рівня, воліють не відмовлятися і не зменшувати свого внеску. Це підтверджують статистичні дані, опубліковані урядом Великої Британії. Там із моменту запровадження автоматичного зарахування частка працівників, які активно беруть участь у пенсійних накопичувальних програмах, збільшилася з 55% у 2012-му до 84% у 2017-му. У сільському господарстві та рибній промисловості динаміка ще помітніша: з 18% до 68% протягом п’яти років (до 2017-го).

У США автоматичне зарахування також є активною стратегією заохочення людей до формування власної пенсії. Дослідження показують, що участь працівників у програмах автоматичного зарахування становить 87% проти 52% для програм без зазначеної функції (добровільне накопичення на третьому рівні).

Читайте також: Пенсійна реформа: зупинка чи пауза?

Система автоматичного запису: Польща

1 січня 2019-го в Польщі у межах реформи другого рівня ПС запроваджено автоматичне зарахування всіх працюючих платниками пенсійних внесків у наявні фонди та інші суб’єкти третього рівня, де їм відкриваються персональні рахунки. Система обов’язкова для роботодавців і добровільна для працівників. Особи віком до 55 років долучаються автоматично, але протягом 60 днів можуть відмовитися, втрачаючи бонус від держави в розмірі 250 злотих (€58) і щомісячні внески роботодавця в розмірі 1,5% заробітної плати. Особи віком від 55–70 років записуються в систему за бажанням.

Пенсійні внески зростають поетапно, їх сплата паритетна

Етап 1. Початок. Держава вносить первинний бонус у розмірі 250 злотих (€58) на персональний пенсійний рахунок працівника, відкритий у недержавному пенсійному фонді чи іншому суб’єкті третього рівня. Роботодавець зобов’язаний внести на цей самий рахунок ще 1,5% валової місячної заробітної плати працівника. Останній має 60 днів для того, щоб визначитися, чи йому відмовитися від запропонованої послуги і втратити все, що вже є на рахунку, чи за умовчанням стати учасником системи, і тоді він автоматично сплачуватиме щомісячний пенсійний внесок у розмірі 2% валової зарплати на свій пенсійний накопичувальний рахунок.

Етап 2. Збільшення внесків. Працівник може збільшити добровільний внесок ще на 2%. У цьому випадку роботодавець зобов’язаний також збільшити свій внесок, тепер уже на 2,5%.

Таким чином, максимальний щомісячний пенсійний внесок роботодавця становить 1,5 + 2,5 = 4% зарплати працівника. Максимальний щомісячний внесок працівника становить 2 + 2 = 4% його зарплати. Разом 8%. До цього додаються первинний бонус від держави (€58) і щорічна сума 240 злотих (€55) на кожен діючий персональний пенсійний рахунок.

Працівники, які отримують менш як 120% мінімальної заробітної плати, можуть робити мінімальний внесок 0,5%.

Згідно з чинним законодавством працівник може відмовитися (відписатися) від участі в системі пенсійного накопичення в будь-який час. Але через чотири роки його знову автоматично записують на тих самих умовах, що й спочатку. Існує система податкових пільг для платників пенсійних внесків, як і штрафи для роботодавців: за несплату внесків, за тиск на працівника, щоб він відписувався.

Учасники другого рівня дістають доступ до своїх грошей після настання пенсійного віку (60 років) із можливістю взяти 25% як одноразову суму. Решту 75% він отримує щонайменше 120 щомісячними платежами. Учасники системи також можуть у будь-який час мати доступ до своїх накопичень у разі захворювання або скористатися своїми грошима для отримання короткострокового кредиту на будівництво чи придбання житла.

Закон запрацював у Польщі з 1 січня 2019 року, сплата внесків розпочалася з 1 липня для великих приватних компаній, де працює мінімум 250 осіб. Із 1 січня 2020-го учасниками системи автозапису стануть компанії зі штатом від 100 осіб, ще через шість місяців — від 20 осіб. Остаточний термін — для невеликих приватних компаній чисельністю менш як 20 працівників, а також для всіх державних установ — 1 січня 2021-го.

Уряд вважає, що до кінця останнього етапу (2021 рік) охоплення сягне 75% працюючих, а це приблизно 11,4 млн осіб. Згідно з нещодавнім опитуванням 66% поляків позитивно оцінили нову систему.

Європа і світ

Пенсійні реформи в країнах Європи та світу, перехід від однорівневих солідарних систем до трирівневих, а пізніше до чотири- та п’ятирівневих моделей пенсійного забезпечення стартували не так і давно, з початку 1990-х.

У Польщі пенсійна реформа була започаткована, як і в Україні, 1998 року й стала ключовим фактором зростання. Це дало змогу полякам накопичити понад $120 млрд внутрішніх інвестиційних ресурсів, безболісно подолати світову кризу 2008-го, розвивати ефективну економіку, суттєво підвищити пенсію, розбудувати сучасний фондовий ринок. Тому найкращі українські аграрні компанії розміщують свої акції не на Українській біржі, де немає грошей, насамперед пенсійних, а на Варшавській, де є ресурси польських пенсійних фондів — найбільших інвесторів в українські акції.

При цьому WIG Ukraine, сукупний індекс наших компаній, акції яких котируються на Варшавській біржі, за 2015–2018 роки рік збільшився в доларовому еквіваленті на 44%. Однак увесь цей величезний інвестиційний прибуток пішов на персональні пенсійні рахунки польських, а не українських громадян.

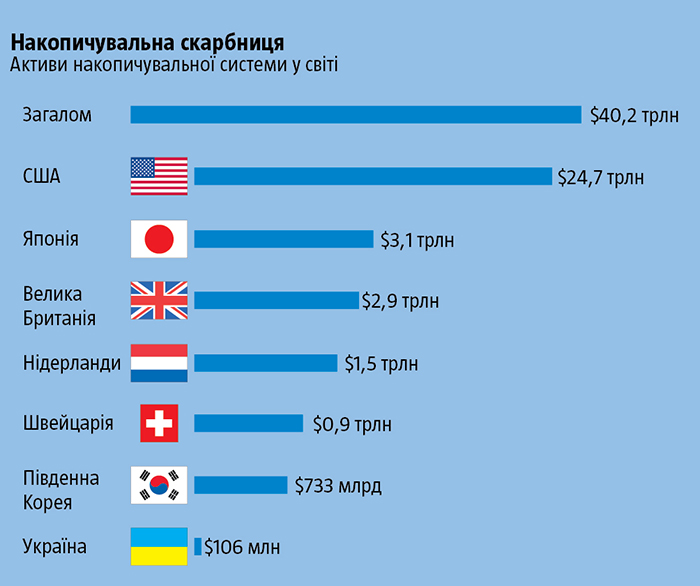

Загалом пенсійні активи світової накопичувальної пенсійної системи (другого й третього рівнів) за останні 10 років зросли майже вдвічі й на початку 2019-го становили $40,2 трлн (див. «Накопичувальна скарбниця»). Це величезне приватне та суспільне багатство громадян — майбутніх пенсіонерів у країнах, які провели пенсійні реформи, і головний інвестиційний ресурс для їх розвитку.

Завершити пенсійну реформу

Що означає завершити в Україні пенсійну реформу?

1. Запровадити другий рівень ПС на основі автозапису всіх, хто працює, за прикладом інших країн, насамперед Польщі.

2. Стимулювати розвиток третього рівня пенсійної системи — добровільне недержавне пенсійне забезпечення.

3. Запровадити професійну пенсійну систему.

4. Завершити модернізацію першого рівня — солідарної пенсійної системи.

Кожен із цих пунктів однаково важливий. Проте запровадження другого рівня є ключовим, оскільки воно завершує формування основних інституційних компонентів трирівневої пенсійної системи. Це треба було зробити ще у 2007 році, інакше подальший розвиток пенсійної системи, активне функціонування третього рівня та фінансова самодостатність першого неможливі.

Накопичувальна система другого рівня є не тільки фундаментом майбутнього пенсійного забезпечення громадян, а й локомотивом становлення третього — недержавного пенсійного забезпечення, добровільного забезпечення власної пенсії. Розвиток цих двох рівнів збільшить і солідарну пенсію, і надходження до бюджету, бо участь у накопичувальному пенсійному забезпеченні працівників не лише спонукатиме їх створювати особисті пенсійні накопичення, а й мотивуватиме до офіційного працевлаштування, легалізації зарплат і доходів, що збільшить надходження до ПФ і бюджетів.

Читайте також: Пенсійна реформа vs популізм

Очікувані результати

Проведення пенсійної реформи може стати одним із реальних очікуваних реформаторських кроків, адже ці проблеми кардинально впливають на суспільні настрої, фінанси країни та економіку загалом. Інакше пенсійні питання стануть підґрунтям для популістських спекуляцій, які збурюють суспільну свідомість і збільшують політичні ризики.

1. Нова пенсійна система ґрунтуватиметься на простих і справедливих засадах призначення пенсії. Запровадження трирівневої ПС дасть змогу закласти міцний фундамент гідної пенсії для нинішніх і майбутніх поколінь українців.

2. Накопичувальними індивідуальними пенсійними рахунками на другому й третьому рівнях ПС буде охоплена абсолютна більшість працівників, які вже через рік отримають перші виписки з них і пов’язуватимуть наявність реальних накопичень із пенсійною реформою та своїм майбутнім в Україні.

3. У країні з’явиться власне джерело довгострокових інвестиційних ресурсів, акумульованих накопичувальною складовою ПС. Запровадження накопичувальної системи забезпечить у найближчі роки надходження десятків і сотень мільярдів гривень лише пенсійних внесків. Ці кошти, реальна сума яких може бути ще більшою завдяки інвестиційному доходу, можна буде раціонально використати як для розвитку економіки, посилення національної безпеки, так і для зменшення зовнішньої боргової залежності країни.

4. Поява потужного внутрішнього інвестора сприятиме зростанню фондового ринку, залученню інших внутрішніх інвесторів, а згодом й іноземних.

5. Наявність ресурсів накопичувальної системи дасть змогу вітчизняним підприємствам, які відповідатимуть суворим вимогам пенсійного законодавства, вже найближчим часом залучати внутрішні інвестиції в розвиток власного виробництва через розміщення акцій в Україні, а не за кордоном. Водночас присутність в акціонерному капіталі підприємств частки власності, належної пенсійним фондам, за якими стоять законні інтереси мільйонів громадян, створить для власників корпоративного бізнесу систему додаткового захисту від рейдерських захоплень і корпоративних конфліктів. Це стимулюватиме їх до залучення пенсійних грошей і проходження належних інклюзивних процедур.

6. Запровадження сучасної ПС буде конкретним кроком з імплементації угоди про асоціацію з ЄС, поліпшить індекс бізнес-клімату та інші рейтинги України. Держава здобуде додаткове визнання міжнародної спільноти.

7. Вияв політичної волі у вирішенні важливого соціально-економічного питання та багатовекторний позитивний вплив пенсійної реформи на всіх її учасників підвищать імідж головних інституцій держави в очах її громадян.

Читайте також: Від бідності до багатства

Страшилки

Запровадження в Україні накопичувальної системи не ляже тягарем ні на державні фінанси, ні на ПФ, ні на фінанси компаній. Надійні інструменти для інвестування пенсійних грошей теж знайдуться. Це пояснюється такими чинниками.

1. Запропонована модель сплати пенсійних внесків до накопичувальної пенсійної системи на основі автозапису жодним чином не перетинається з платежами до солідарної ПС. Зазначена модель не зменшує розміру цих платежів і не впливає на дефіцит ПФ, бо має самостійне джерело фінансування. Отже, питання запровадження НС не пов’язане з наявністю чи відсутністю дефіциту ПФ.

2. Сплата внесків до другого та третього рівнів не вплине на пенсійне забезпечення із солідарної ПС, оскільки це не зменшує бази нарахувань державної пенсії. Виплати з другого рівня є самостійним доповненням до солідарної пенсії.

3. Ризики інфляційного знецінення пенсійних накопичень на другому та третьому рівнях перекриваються зростанням інвестиційних доходів. Про це свідчить дохідність пенсійних активів у більшості країн, які мають накопичувальну систему (середня дохідність 5,3% у доларах за останні 10 років). Крім того, захист і збереження пенсійних активів мають мотивувати уряд та НБУ до таргетування інфляції.

4. Запровадження накопичувальної системи, реальний попит з її боку на об’єкти інвестування спонукатиме уряд і національні комісії нарешті серйозно зайнятися питанням збільшення пропозицій надійних інструментів для розміщення пенсійних накопичень і якнайшвидше завершити процес злиття двох національних комісій з регулювання фінансового ринку.

5. Значна частина активів накопичувальної системи може бути спрямована в систему державних фінансів, оскільки згідно з чинним законодавством до 50% пенсійних накопичень можуть розміщуватися в ОВДП.

У президента, новообраного парламенту зараз найкращий період для проведення реформ — загальний клімат для цього дуже сприятливий. Але якщо це не зробити швидко, люди можуть зневіритися. Часу не так і багато