Один із відомих учених минулого сказав, що гроші – це кров економіки. Якщо так, то банківський сектор – її кровоносна система. І як у людини починаються проблеми зі здоров’ям, коли погіршуються фізико-хімічні показники крові й починає працювати з перебоями серцево-судинна система, так само й народне господарство переживає кризу, коли банки займаються не тим, чим повинні. Численні токсичні неліквідні активи, які з’явилися на балансах фінустанов унаслідок глибокої фінансово-економічної кризи 2008–2009 років, три роки безкарного масового відмивання грошей у період режиму Януковича, десятки кишенькових банків, які, кредитуючи переважно бізнес своїх власників, працювали з величезним несистематичним (специфічним) ризиком, – ось лише кілька прикладів дисфункції сектору, які існували роками. Система потребувала чистки давно, без цього не можна закласти фундамент стійкого розвитку економіки.

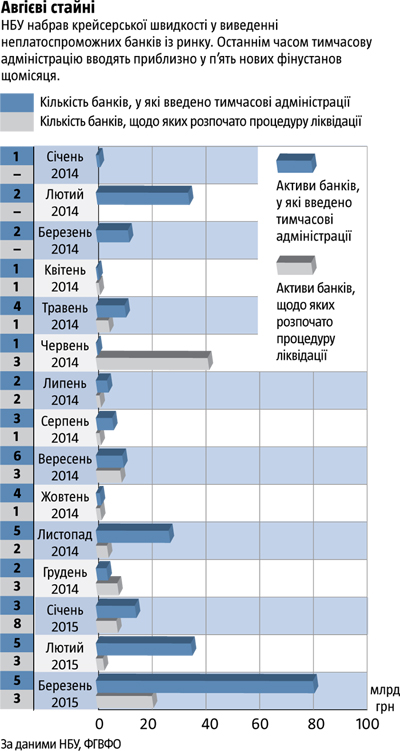

Мабуть, такими міркуваннями керувався НБУ, коли торік 28 лютого, лише через кілька днів після зміни влади, визнав неплатоспроможними Брокбізнесбанк та Реал банк, дозволивши Фонду гарантування вкладів фізичних осіб (ФГВФО) ввести туди тимчасову адміністрацію (ТА). Цей крок був першим у цілій низці таких подій. Лише за 13 місяців ТА ввели в 45 фінустанов (див. «Авгієві стайні»), з яких 2 належать до найбільших (Група І), ще 8 – до великих (Група ІІ). 30 із них уже в процесі ліквідації.

Очищення банківської системи почалося. Це добре. Але воно супроводжується багатьма чутками, страхами, ганебними фактами, які дезорієнтують українців і заважають відновити довіру до банківського сектору.

шкідливий баласт

Дотепер у нашій країні було забагато банків. На початок минулого року функціонувало 180 кредитних корпорацій. Для порівняння: в Росії, ВВП якої до кризи був у 11 разів вищий, на січень 2014 року діяло 859 фінустанов; у Польщі, яка за обсягом ВВП перевищувала нашу країну втричі, налічувалося лише 67 комерційних банків (кооперативні та інші – дуже незначна частина в активах фінансової галузі). Велика розпорошеність сектору відволікала увагу НБУ, якому й без того не була властива надмірна суворість у сфері банківського нагляду, й давала змогу існувати десяткам банків, що займалися відмиванням грошей або конвертацією готівки для потреб тіньового сектору економіки чи просто виконували функцію гаманців олігархів. Зрозуміло, що в таких умовах банківська система як одне ціле не могла адекватно виконувати свою ключову макроекономічну роль (перетворювати заощадження населення на інвестиції) і була одним із факторів гальмування економічного розвитку країни.

Читайте також: Проект "Економічна стіна"

Необхідність консолідації банківського сектору України стала очевидною. Саме тому від початку співпраці з новою владою, прописуючи відповідні пункти в кожному перегляді програм, МВФ вимагає від неї жорстких і конкретних кроків у напрямку забезпечення ефективного функціонування банківського сектору, зокрема зменшення кількості фінустанов способом виведення з ринку тих, які мають погані баланси й де-факто неплатоспроможні. Але тут є кілька нюансів.

По-перше, Нацбанк має об’єктивні обмеження в кількості ресурсів, передусім людських (особи, уповноважені ФГВФО на ліквідацію та здійснення тимчасової адміністрації, члени їхніх команд та ін.), завдяки яким він може виводити неплатоспроможні банки з ринку. Судячи з набраного темпу (див. «Авгієві стайні»), ці ресурси дають змогу вводити ТА в середньому у п’ятьох банках за місяць. Це означає, що очищення системи об’єктивно вимагає певного часу й затягнеться.

По-друге, хоч цей процес і набрав крейсерської швидкості (навіть п’ять фінустанов за місяць – безпрецедентний темп для нашої країни), але з українського боку наявне певне небажання провести його швидко й ефективно. Так, пікові кількості введених ТА припадають на травень та вересень минулого року, а також лютий – березень нинішнього. Це місяці, в яких нам були виділені чергові транші МВФ. Із цього робимо висновок, що НБУ стає активним, лише отримавши на горіхи від Фонду, який може ставити виведення чергової кількості банків із ринку як одну з умов виділення коштів.

По-третє, багатьох українців цікавить, коли очищення банківської системи закінчиться, а ризик для грошей, покладених на депозит у будь-яку фінустанову, стане мінімальним. Якихось оцінок цих термінів від офіційних осіб дочекатися важко. Але кілька місяців тому на ринку ходили чутки, нібито МВФ наполягає, щоб у результаті консолідації банківського сектору в Україні залишилося близько 70 кредитних корпорацій. Якщо ці розмови небезпідставні, то для виконання такого «завдання» НБУ повинен вивести з ринку ще понад 60 банків, а, роблячи це з темпом п’ять установ за місяць, він мав би впоратися до кінця першого півріччя наступного року. Власне, що більше банків уже виведено, то меншають ризики тих, які залишаються працювати. Відтак, мабуть, уже до кінця поточного року конфігурація оновленої системи стане зрозумілою. Цей період відповідає очікуваному терміну проходження дна економікою (якщо не буде дальшої військової експансії з боку агресора). Після його завершення перед народним господарством України й банківським сектором зокрема можуть відкритися досить світлі перспективи розвитку.

важко. Але кілька місяців тому на ринку ходили чутки, нібито МВФ наполягає, щоб у результаті консолідації банківського сектору в Україні залишилося близько 70 кредитних корпорацій. Якщо ці розмови небезпідставні, то для виконання такого «завдання» НБУ повинен вивести з ринку ще понад 60 банків, а, роблячи це з темпом п’ять установ за місяць, він мав би впоратися до кінця першого півріччя наступного року. Власне, що більше банків уже виведено, то меншають ризики тих, які залишаються працювати. Відтак, мабуть, уже до кінця поточного року конфігурація оновленої системи стане зрозумілою. Цей період відповідає очікуваному терміну проходження дна економікою (якщо не буде дальшої військової експансії з боку агресора). Після його завершення перед народним господарством України й банківським сектором зокрема можуть відкритися досить світлі перспективи розвитку.

Цікаві побічні ефекти

Однак поки система перебуває у процесі очистки, регулярно виникають різні нюанси. Найголовніша проблема – відплив депозитів із фінустанов. Він триватиме, доки з ринку виводитимуть щоразу нові банки, а фізособи – власники гривневих вкладів обсягом понад 200 тис. грн (сума, гарантована ФГВФО) та валютних депозитів, які заморожуються в неплатоспроможному банку і знецінюються через девальвацію гривні, забиратимуть свої гроші перед введенням ТА (часто після інформації, яку власникам банків «зливають» в НБУ, а ті передають її наближеним вкладникам) і кластимуть їх у готівковій формі «під матрац». Скільки депозитів узагалі залишиться після цього в оновленій банківській системі, велика загадка. Але регулятор повинен закладати різні сценарії й бути готовим до того, що потреба відносно благополучних банків у рефінансуванні зростатиме.

Читайте також: Куди підуть гроші МВФ?

Важливим аспектом виведення банків із ринку є процес ліквідації та реалізації активів неплатоспроможних фінустанов. Зрозуміло, що відповідні процедури не відшліфовані належним чином ні законодавчо, ні організаційно. Але на ринку ходять непоодинокі чутки про те, що в цій сфері панує масштабна корупція (наприклад, власники заморожених великих вкладів «домовляються» про повернення своїх грошей із чималими дисконтами до початкової суми). І простір для неї дуже широкий, адже загальна цифра активів депозитних корпорацій, у які було введено ТА, вже перевалила за 250 млрд грн. Що помітніше на них заробляють відповідні люди, то більше втрачає держава, змушена фінансувати дефіцит ФГВФО на десятки мільярдів гривень. Було б добре, якби влада приділила більше уваги цьому напрямку, в якому державні кошти на сьогодні можуть розкрадати в обсягах, не менших, ніж на держзакупівлях та в інших «хлібних» сферах.

Цікаво спостерігати й за тим, як НБУ шукає підстави, щоб ввести тимчасову адміністрацію в нові банки.

Читайте також: Відпустити минуле. Чи можлива економічна незалежність від РФ

Річ у тому, що більшість очевидно проблемних фінустанов уже перебуває у процесі виведення з ринку. Банки-«мийки» здебільшого вже перебувають на шляху до ліквідації (при цьому функція відмивання грошей, за свідченнями учасників ринку, не зникла, а мігрувала в інші фінустанови й тепер значно краще маскується), а кредитні корпорації з поганими балансами, про проблеми яких було відомо досить давно, також переважно закривають. Тому регулятор тепер, свідомо чи ні, самотужки створює проблеми банкам. Під приводом приборкання інфляції (зумовленої знеціненням гривні та зростанням регульованих тарифів – факторами пропозиції, а не попиту) він використовує жорстку монетарну політику, насправді неефективну в боротьбі з інфляцією пропозиції, зокрема регулярно збільшує облікову ставку, яка на сьогодні дорівнює 30%. Це піднімає планку вартості грошей на міжбанківському ринку й дає змогу заробляти більше фінустановам, які мають надлишок ліквідності (зрозуміло, що про жодне кредитування реального сектору не йдеться в умовах, коли ставка за депозитними сертифікатами НБУ овернайт дорівнює 20%, а на термін 7–30 днів – 26–27%), та робить іще збитковішими й проблемнішими ті банки, які потрапили у скрутне становище. Останні повинні платити за ресурс значно більше, ніж могли б, що призводить до зростання серед них кількості збиткових і, як наслідок, до порушення ними нормативів НБУ, що може стати формальним приводом для введення ТА. Тобто ліс рубають – тріски летять. Недоліком глобальної очистки української банківської системи є те, що під важку руку регулятора потраплять непоодинокі нормальні фінустанови, які опинилися в скрутній ситуації, що спричинена кризою.

Але, попри всі недоліки та побічні ефекти процесу очищення сектору, треба розуміти, що банки, які вціліють (а такі однозначно будуть, якщо існуватиме країна), зрештою матимуть величезне поле для розширення своєї діяльності, пожинаючи щедрі плоди багаторічного розважливого поводження із грошима. Кілька таких фінустанов видно вже зараз.