На початку кожного року впродовж цього десятиліття проблем у світової економіки завжди бачилося більше, ніж підстав для оптимізму. Перші кілька тижнів 2016-го традиції не порушили. Багато ринків, які розвиваються, переживають труднощі через надмірну заборгованість, повільне зростання, різкі знецінення національної валюти й посилення інфляції. Китай, друга за масштабами економіка світу, непокоїв особливо. Якщо він стагнуватиме, з’являться побоювання за перспективи інших ринків, що розвиваються, а якщо збереже динаміку, то боятися доведеться вже за постійне накопичення боргу Піднебесної, котре підтримує такі темпи, але хтозна, чи надовго. Проблеми єврозони тепер менш гострі, але хронічні недуги, котрі невідомо як розвиватимуться, теж не надто тішать.

Великі надії останнім часом подавала економіка США. Деякі показники в ній дійсно залишаються здоровими. Ознак слабкості на ринку житла небагато. Досі виникають нові робочі місця. Утім, частіше з’являються симптоми наближення рецесії. Схоже, що в останньому кварталі 2015 року економічне зростання зупинилося. Падають корпоративні прибутки. Обсяги товарно-матеріальних запасів перевищують норму. За даними Федеральної резервної системи, критерії кредитування банками великих компаній стали суворішими. Авторитетний індекс ділової активності від Інституту управління постачанням (ISM index) свідчить, що в січні виробнича активність у Сполучених Штатах знижувалася четвертий місяць поспіль. Це стосується не тільки підприємств: невиробничий індекс ISM зараз на найнижчому рівні майже за два роки.

Нагнітання нервозності віддзеркалюють і фінансові ринки. Наприклад, відбулося падіння індексів фондових бірж, зокрема внаслідок обвалу акцій банків на 16% від початку року (це стосується США). Американська економіка не достатньо сильна, щоб підтримувати на плаву світову економіку. А може виявитися навіть заслабкою, щоб не пірнути на дно самій.

Читайте також: Дракон приземляється. Китайська економіка впевнено прямує до кризи

Песимізм серед інвесторів відображає не лише певні ознаки наближення рецесії. Більше непокоїть таке: якщо (або коли) рецесія настане, у політиків буде дуже мало варіантів вирішення проблеми. Наразі відсоткові ставки за короткостроковими позиками в більшості країн багатого світу близькі до нуля. Можливості подальшого стимулювання економіки способом кількісного пом’якшення (QE, або quantitative easing, тобто скуповування державних облігацій коштом центробанків) обмежені. Довготермінові відсоткові ставки вже невеликі; дальше їх зниження в ході наступної фази кількісного пом’якшення навряд чи значно пожвавить сукупний попит. Ефективним засобом у боротьбі з рецесією може бути зменшення оподаткування або збільшення державних видатків. Але інвестори бояться, що сьогодні в урядів немає ані особливого бажання, ані ресурсів для фінансування податково-бюджетного стимулювання через набирання нових боргів. Державний борг у США зріс від 64% ВВП у 2008 році до 104% у 2015-му; у єврозоні — відповідно від 66% до 93%; у Японії — від 176% до 237%.

Якщо політики й бачаться беззахисними перед перспективою нової загрози світовій економіці, почасти це пояснюється тим, що вони не мають чим особливо похвалитися в сенсі попередніх зусиль. Кілька поспіль етапів кількісного пом’якшення, якими в економіки вливалися гроші (див. «Неприваблива картина»), роздули баланси центробанків багатих країн на 20–25% ВВП. Активи Банку Японії сьогодні взагалі становлять 77% ВВП. Інфляція постійно тримається нижче за очікувані регуляторами 2%. У США, Британії та Японії безробіття знизилося майже до докризових рівнів, але продуктивність зайнятих зростає незадовільними темпами, через що загальне збільшення ВВП дуже мляве. Це не дає змоги адекватно підвищувати реальні заробітні плати й податкові надходження, необхідні для обслуговування державного боргу.

Виникає спокуса списати ці розчарування на неперевірені інструменти, якими активно послуговувалися центробанки в період попередньої рецесії. Але це активне використання, як пише економіст Могамед Ель-Еріан у новій книжці «Єдиний варіант» («The Only Game in Town»), було  вимушеним через бездіяльність решти інститутів. Автор пояснює, що регуляторам таким чином довелося вигравати час для політичної системи, аби та зібралась і почала діяти. Вона, по суті, так і залишилася пасивною. Надто мало зусиль пішло на те, щоб економічний курс працював в одному напрямку з політикою кількісного пом’якшення й підсилював її дію. Щоб узгодити ці політики, урядам довелося б ухвалювати рішення з прицілом на реформування структури економіки (а відтак скасування деяких звичних пільг і привілеїв) або ж на збільшення бюджетних видатків в умовах дефіциту. Таких кроків вони воліли уникати.

вимушеним через бездіяльність решти інститутів. Автор пояснює, що регуляторам таким чином довелося вигравати час для політичної системи, аби та зібралась і почала діяти. Вона, по суті, так і залишилася пасивною. Надто мало зусиль пішло на те, щоб економічний курс працював в одному напрямку з політикою кількісного пом’якшення й підсилював її дію. Щоб узгодити ці політики, урядам довелося б ухвалювати рішення з прицілом на реформування структури економіки (а відтак скасування деяких звичних пільг і привілеїв) або ж на збільшення бюджетних видатків в умовах дефіциту. Таких кроків вони воліли уникати.

Якщо ситуація не зміниться, регуляторам доведеться ще винахідливіше шукати прийоми радикального й нового реагування на майбутню рецесію. Та, навіть знайшовши останні, самі вони з проблемою не впораються: у світі низьких облікових ставок до певної частини цих прийомів простіше вдатись урядам, ніж банкірам. А якщо негаразди виявляться серйознішими за просто рецесію, тобто (чого боїться гарвардський економіст Леррі Саммерс, і не тільки) якщо багаті країни опиняться в пастці тривалого слабкого зростання через постійне зниження попиту, то потреба в рішучих нових стратегіях стане ще гострішою.

Акцент на негативі

Кроки на випередження можна поділити на дві групи. Перша спрямована на те, щоб дії центробанків ефективніше стимулювали економіки країн. Друга — конкретні, прицільні й гнучкі фіскальні заходи. Ретельно дібрані структурні реформи можуть і доповнити такі стимули в короткій перспективі, і забезпечити на довший час їхню ефективність, сприяючи стійкому оздоровленню економіки. Усі ці заходи можна зробити ще дієвішими, якщо координувати їх із подібними стратегіями в інших країнах.

Читайте також: Урок від донорів

асамперед монетарна політика. Теоретично центробанки мають необмежені можливості для придбання активів. На випадок кризи на кшталт тієї, що почалася 2008 року, ФРС може скуповувати комерційні папери, емітовані банками й компаніями, або іпотечні цінні папери. Але вона (чи центробанк будь-якої іншої країни) має змогу купувати й ширший асортимент активів, зокрема облігації з високою дохідністю, акції і навіть приміщення, якби раптом фінансові ринки почали обвалюватися.

У підручниках пишуть, що такі викупи згодом дадуть регуляторам бажані темпи інфляції, позаяк вони створюють нові гроші. Але практика кількісного пом’якшення після 2008 року свідчить, що такий шлях до рефляції надто повільний і не виправдовує викривлення цін на активи та потрясінь на валютних ринках, які він зумовлює. Критики кількісного пом’якшення доводять: головними його результатами після останньої кризи стали зростання цін на акції та заповнення ринків, що розвиваються, дешевими грошима, що, своєю чергою, розкрутило борговий цикл (його спадна крива зараз боляче вдарила по економіці багатих країн).

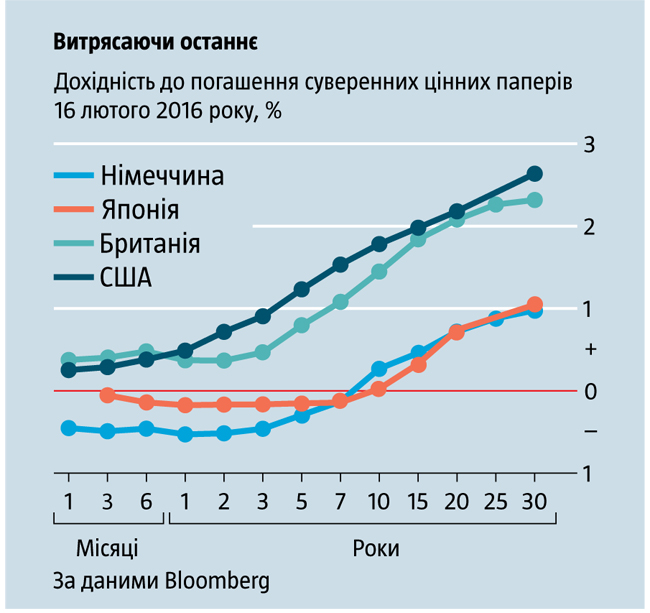

Можливо, інші нетрадиційні монетарні заходи працювали б краще. Минулого місяця Банк Японії, слідом за колегами у Швейцарії, Швеції, Данії та єврозоні, встановив від’ємну облікову ставку, тобто тепер комерційні фінустанови платять йому 0,1% частки своїх депонованих у ньому резервів. У Європі, де найнижча встановлена центробанками депозитна відсоткова ставка є основою для формування відсоткових ставок на грошових ринках, а відтак і для відсотків на кредитування загалом, нинішній поріг ставок за кредитами найнижчий в історії. У Німеччині дохідність за державними облігаціями терміном до восьми років опустилася до від’ємного значення (див. «Витрясаючи останнє»).

Але навіть якщо відсоткові ставки й можуть опускатися нижче нуля (раніше так не вважалося), то не набагато. Якби відсоткові ставки сильно зросли у від’ємних значеннях, вкладники перейшли б на готівку, яка не дає відсотків, але й доплачувати за її депонування не треба. А ще від’ємні ставки несприятливі для банків; депозитні не можна знижувати так активно, як кредитні, бо дрібні вкладники ощадних рахунків можуть конвертувати свої заощадження в готівку, а це вже зменшує прибутки банків у Європі й заважає їм відтак поповнювати амортизаційний пул капіталу, який гарантує їхню безпеку.

Оскільки відсоткові ставки можуть знижуватися тільки до певної межі власне завдяки тому, що вкладники здатні переключатися на готівку, головний економіст Банку Англії Енді Голдейн і професор економіки Гарвардського університету Кен Роґофф запропонували взагалі обходитися без неї. Але навіть якби вдалося здійснити такий радикальний крок бодай у кількох країнах, він усе одно мав би обмежений ефект. Власники заощаджень знайшли б альтернативний засіб накопичувати гроші, наприклад у дорогоцінних металах чи іноземній валюті, або перекладали б витрати на утримання грошей у банку на інших, завчасно оплачуючи їхні продукти чи послуги.

Той факт, що політика центробанків виявилася менш ефективною, ніж сподівалися банкіри, частково пояснюється ось чим: низькі відсоткові ставки не активізували кредитування й витрачання грошей. За межами США кредитування зростає млявими темпами (див. «Неквапливе кредитування»). Регулятори намагаються з цим боротися. Наприклад, схема фінансування під позики від 2012 року Банку Англії передбачає, що дешеві кредитні ресурси центробанк надає фінустановам із прив’язкою до того, наскільки активно вони кредитують компанії та домогосподарства. Європейський центральний банк (ЄЦБ) запровадив схожі прийоми, щоб заохотити фінустанови надавати більше позик. Але ці спроби виявилися не дуже результативними.

Розкрутка для банків

Доки банки єврозони не матимуть упевненості в собі, вони не зможуть вільно визначати, у якому обсязі кредитуватимуть, хоч би якими дешевими були ресурси від регуляторів. Залучати свіжий капітал їм важче, ніж фінустановам США, і рентабельність у них нижча. Водночас, як зазначає керівник відділу досліджень Банку міжнародних розрахунків Хьон Сон Шин, у них допустили відплив капіталу: більшість європейських фінустанов досі частково виплачують дивіденди й недостатньо зменшили видатки. Унаслідок цього їм складно накопичувати капітал.

Читайте також: Глибоке європейське занурення

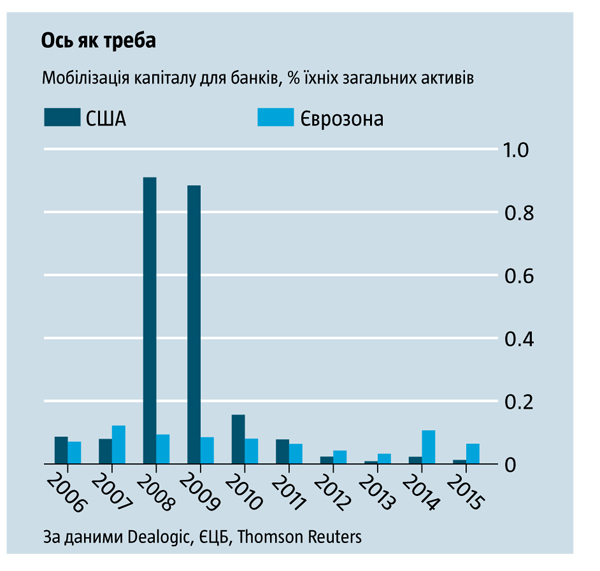

Показники американських банків кращі, бо 2009 року від них почали вимагати докапіталізації або власними силами, або з державного фінансування (у пакеті з яким ішли обов’язкові обмеження: скажімо, на бонуси для керівників вищої ланки). Це дало надзвичайний результат (див. «Ось як треба»). Луїджі Зінґалес, професор Чиказької школи бізнесу Бута, виступає за впровадження аналогічного підходу і для єврозони. Мобілізувати кошти міг би Європейський стабілізаційний механізм — страховий фонд фінансової стабілізації єврозони, а ЄЦБ діяв би як поручитель. Альтернативне рішення — вивільнити капітал, списавши банкам безнадійні борги, або змусити їх уцінити останні. Але такий процес хаотичніший, повільніший і, якщо уряди відшкодовуватимуть ці борги понад їхню вартість, негативно позначиться на нормах ЄС щодо державної допомоги.

Коли банки здоровіші, вони можуть краще кредитувати, а нижчі відсоткові ставки роблять їх привабливішими в очах клієнтів. Але вся суть нинішньої проблеми в тому, що номінальним відсотковим ставкам особливо нікуди опускатися відносно поточного рівня. Натомість реальні ставки знижуватися можуть: для цього достатньо переконати позичальників, що майбутня інфляція буде серйозніша, ніж вони сподіваються. Утім, і ці очікування, що виводяться з курсів облігацій і вважаються неточними, не зростають, а зменшуються. За останні два роки очікування інфляції у США різко впали: від 2,2% до 1,3%. Повернути їх до попереднього рівня можна, зокрема, підвищивши цільовий показник інфляції. Але коли вона вперто не бажає підійматися бодай до таргетів, установлених на сьогодні, переконати когось у тому, що вищі планові показники дадуть більші відсоткові ставки, можна лише діями, а не просто словами.

Підняти інфляційні очікування і стимулювати сукупний попит можна, якщо центральний банк і міністерство фінансів домовляться друкувати гроші, щоб забезпечувати ними державні витрати (або зменшення податків). Такі оборудки неможливі в єврозоні, де Європейському центральному банку заборонено безпосередньо купувати державні облігації. Деінде вони могли б відбуватися таким чином: уряд оголошує про пільги в оподаткуванні й емітує цінні папери, щоб профінансувати їх, але замість того, щоб продавати приватним інвесторам, обмінює на депозит у центробанку. Регулятор відтак анулює облігації, а уряд забирає кошти з депозиту й віддає громадянам. Це такий собі грошовий дощ із ясного неба, який не проходить через банки та фінансові ринки.

Власне, така фіскальна політика фінансується грошима, а не борговими зобов’язаннями. Цілком можливо, що зменшення податків за рахунок облігацій фактично обійдеться дешевше: якщо готівка має нульову дохідність, то в середньотермінових облігацій у Японії чи більшості європейських країн вона взагалі від’ємна. Але такі гроші можуть збільшити очікування інфляції та спонукати платників податків витрачати, а не заощаджувати. Це не той засіб, до якого варто вдаватися поспіхом чи випробовувати його з профілактичною метою, хоча в розпал глобальної фінансової кризи або глибокої рецесії його цілком можна рекомендувати. Іще краще, якби такі заходи узгоджено провела група багатих країн.

Іржаві мости

Існують практичні способи збільшення поточних витрат під час рецесії. Деякі країни, як-от Данія та Австралія, фінансують із державного бюджету перекваліфікацію людей, які втратили роботу, і допомагають знайти вакансії. Інші можуть скористатися їхнім прикладом: «активна політика на ринку праці» такого виду дедалі актуальніша в Європі через наплив біженців із Сирії. Але найефективніше бюджетне стимулювання — через капітальні видатки на нову інфраструктуру або обслуговування вже наявної. На відміну від зниження податків, які можуть бути заощаджені або витрачені на імпорт, а відтак менше впливають на ВВП, гроші, вкладені в дороги, школи, лікарні тощо, там і залишаються. А капітальні видатки стимулюють взаємодоповнювальні витрати скрізь в економіці більше за будь-яку іншу інтервенцію.

Незважаючи на плюси від витрат на державну інфраструктуру, урядам надзвичайно важко запроваджувати їх як ефективний стимул. З одного боку, коли державні фінанси потерпають від тиску рецесії, автоматичною реакцією стає урізання капітальних видатків. Із другого — такі скорочення інколи бувають досить вдалими: великі витрати на інфраструктуру — це справді тринькання грошей. Китай має чудові автомагістралі, якими мало хто їздить. Аляска — мости в нікуди. Держава часто обирає проекти, які створюють гарну картинку в політиці, але майже позбавлені логіки. Почасти саме через це десятки років капітальних видатків у Японії не посприяли більшій стимуляції економіки.

Проте багато країн гостро потребують поліпшеної державної інфраструктури, й особливо це стосується США. Саммерс часто наводить як приклад Аеропорт імені Джона Кеннеді, нафталінові ворота Нью-Йорка, де система контролю за повітряним транспортом — це пережиток минулої епохи. У 2015-му дослідження транспортної аналітичної організації Trip виявило, що через розбиті шляхи у 25 американських містах жителі щороку переплачують понад $700 за технічне обслуговування й ремонт кожного автомобіля. А 2013-го Американське товариство інженерів цивільного будівництва визначило, що третина головних автомагістралей Сполучених Штатів у незадовільному або посередньому стані, а кожен дев’ятий міст не зовсім надійний як конструкція.

Читайте також: Арабська альтернатива

У 2010 році Барак Обама спробував зрушити справу з мертвої точки. Він запропонував створити державний інфраструктурний банк, де працювали б технократи, оцінюючи витрати й вигоди капітальних проектів і фінансуючи ті, які схвалили. Ця пропозиція не пройшла Сенату, який одночасно заблокував план витратити $50 млрд на ремонт автострад, залізниць та аеропортів. У принципі, державний інфраструктурний банк мав підтримку обох партій десятки років. Гілларі Клінтон просто одна з численних політиків, які підтримали цю ідею. Але всі попередні плани

поховали міжпартійні чвари.

В Австралії з’явилася перспективна ініціатива, яка поєднує витрати на інфраструктуру з приватизацією. 2013 року штат Новий Південний Уельс продав порти Ботані й Кембла за 5 млрд австралійських доларів ($5,3 млрд) — кругленьку суму, в багато разів вищу, ніж прибутки, які вони давали. Кошти від виторгу пішли у фонд штату для реінвестування в інші інфраструктурні об’єкти. Ця модель «соціальної приватизації» може бути зразком для інших, як вважає Бретт Гімбері, керівник великого фонду IFM, який займається інвестиціями в інфраструктурні активи від імені пенсійних фондів. Ті американські штати, які не мають грошей, але володіють аеропортами, могли б скористатися цим зразком для фінансування вкрай необхідних дорожньо-ремонтних робіт. У приватних руках покращився б і стан цих летовищ.

Планувати з розмахом

Гімбері має й ідеї щодо організації інфраструктурних проектів із нуля. Залучення партнерів із приватного сектору до державних починань у цій галузі часто нагадувало симуляцію. Замість того щоб принести із собою практичне ділове чуття, приватний сектор може водночас приховувати й збільшувати справжні

витрати проекту: чого варте фіаско з модернізацією лондонського метро. Але пенсійним фондам в усьому світі вкрай потрібні довготермінові активи, які генеруватимуть прив’язані до інфляції доходи, обіцяні ними пенсіонерам. Спеціалізовані фонди, які управляють цими активами, мають досвід оцінювання проектів: вони часто тверезіше за державу прогнозують, наприклад, транспортний трафік на запроектованих платних автомагістралях.

Гімбері пропонує залучати ці джерела довготермінових інвестицій на початковій стадії проекту. Це забезпечить якісну консультацію щодо його переваг і суворий контроль над фінансовою дисципліною будівельних компаній. Обрані будівельні організації повинні отримувати винагороду за правильну роботу, але мусять мати достатньо глибокі кишені, щоб платити штрафи у випадку затягування термінів. Приватні партнери проекту повинні узгодити діапазон грошової вигоди, а відтак ділити будь-які

додаткові прибутки чи збитки з державою.

Вибір конкретних заходів, як і ступінь радикальності, різнитиметься залежно від країни й характеру ризику. Рядова рецесія, коли обсяги виробництва падають із виснаженням наявних запасів, не вимагатиме такої радикальної реакції, як великий системний шок на кшталт китайської «жорсткої посадки». Урядам варто було б більше працювати над покращенням державної інфраструктури або податковою реформою навіть у спокійніші часи.

Але звуження простору для монетарних маневрів означає, що тимчасові вирішення фіскальних проблем і структурні реформи, які працюють узгоджено з політикою стимулювання, сьогодні актуальні як ніколи. Масштабні тривалі програми державних капітальних витрат дали б приватним компаніям більше впевненості щодо майбутнього попиту й збільшили б імовірність сталого одужання економіки. Спрощення податкового законодавства забезпечило б соліднішу базу для змін ставок оподаткування, які будуть потрібні в майбутньому для протидії негативним наслідкам економічного циклу. Центральні банки свою роботу виконали. І хоча без їхньої дальшої участі не обійтися, настав час, коли сміливіше діяти повинні політики.

© 2011 The Economist Newspaper Limited. All rights reserved

Переклад з оригіналу здійснено «Українським тижнем», оригінал статті опубліковано на www.economist.com