Нині модно критикувати Валерію Гонтареву. Вона постійно очолює українські антирейтинги, а кілька місяців тому, за результатами соціологічних опитувань, недовіру до неї декларувало понад 80% населення. Не можна сказати, що таке ставлення українців до голови НБУ є безпідставним, адже робота Нацбанку за останніх півтора року в деяких випадках, м’яко кажучи, не була ювелірною, та й сама Валерія Олексіївна припускалася помилок. Але можна стверджувати, що критика Гонтаревої занадто перебільшена й часто однобока, при цьому про досягнення регулятора говорять мало. І ось чому.

По-перше, НБУ під керівництвом Гонтаревої став тим органом державної влади, який зважився на наймасштабніші реформи й не відходить від обраного курсу. З’являється чимало незадоволених змінами та багато критики, на тлі якої позитивні експертні оцінки діяльності центробанку просто губляться. По-друге, в умовах вільного плавання гривні, до якого перейшов НБУ під керівництвом Гонтаревої, валютний ринок і, як наслідок, курс національної грошової одиниці стали клоакою, у яку стікаються всі помилки, минулі й теперішні, з усіх галузей економіки, органів влади, сфер суспільного життя країни. По-третє, за керівництва Гонтаревої в Нацбанку сформовано кваліфіковану команду реформаторів. Завдяки їхнім діям банківська система України невдовзі позбавиться баласту й перетвориться на повністю ринкову та ефективну.

Одним із таких кроків, ініційованих реформаторами з НБУ, є нормативне обмеження частки кредитів пов’язаним особам у портфелях комерційних банків. Це цілковито змінить функціонування української банківської системи й суттєво перекроїть ринковий ландшафт. Перетворення будуть без перебільшення епохальними. Не обійдеться й без побічних ефектів.

Передісторія

Щоб зрозуміти суть цієї реформи, потрібно поглянути на історію розвитку банківської системи України. Вона створювалася на початку 90-х років минулого століття в дуже складних економічних умовах. З одного боку, розчарування українців втратою вкладів в Ощадбанку СРСР, а також тривала висока інфляція та низький рівень доходів призвели до того, що люди категорично не були готові нести гроші в банки: або не мали чого нести, або не довіряли фінустановам. Як наслідок — функції акумулювання заощаджень і перетворення їх на інвестиції, грубо кажучи, не існувало як такої, тож депозитні корпорації не були потрібними, щоб її виконувати. З другого боку, в умовах різкої деградації якості державних інституцій ставала на ноги тіньова економіка, почався етап не завжди законного первинного накопичення капіталу. Усе це визначило обмежену потребу в банківській системі як агентові здійснення платежів та розрахунків. Просто кажучи, гроші для більшості трансакцій у країні возили в чемоданах.

Читайте також: «Братня» частка. Як НБУ сприяє окупації фінансового сектору російськими банками

Масово українські банки почали з’являтися тоді, коли суми угод стали занадто великими, щоб їх можна було оплачувати готівкою. І бізнесмени — майбутні олігархи зрозуміли, що їм вигідніше створити банк, ніж мати витрати та зазнавати ризиків, пов’язаних із готівковими трансакціями. Зайве говорити, що кошти, які вносили до статутного капіталу, часто мали сумнівне походження, а ті, хто ставав біля керма банків, — неоднозначне минуле. Це визначило природу українського банківського сектору на довгі роки. Багато фінустанов просто виконувало функцію гаманців фінансово-промислових груп. У гірших випадках депозитні корпорації працювали поза правовим полем. Використання банків для тіньових схем, відмивання грошей, виведення капіталу за кордон, побудова фінустанов за принципом фінансових пірамід, коли гроші збиралися з вкладників і видавалися у формі дешевих кредитів «своїм», — усього цього не бракувало в часи незалежності.

Апогей розвитку тієї системи припав на період бурхливого зростання економіки 2006–2008 років. Відбувся різкий стрибок попиту на українські банки з боку іноземців. Останні платили за фінустанови неймовірні ціни (5–7 розмірів власного капіталу; зараз не всі готові заплатити й 0,5), але фактично купували кота в мішку. Колишні власники потирали руки, бо знали, що значна частина кредитного портфеля їхніх творінь (нерідко понад 50%) була видана їхньому ж бізнесу (пов’язаним особам нинішньою термінологією), й аж ніяк не збиралися їх погашати. Через це нерезиденти протягом років змушені були списувати непогашені кредити та, як наслідок, зазнавали збитків. У деяких випадках, як у банку «Форум», був колись такий, їм так і не вдалося вичистити баланси. Проблема була такою масштабною, що стала однією з головних причин тривалих поневірянь сектору після кризи 2008–2009 років.

На момент Революції гідності в секторі склалася ситуація, що характеризувалася двома принциповими моментами. По-перше, значна кількість банків будувала свої бізнес-моделі на проведенні незаконних операцій. Зрозуміло, це передбачало певну якість власників і керівників фінустанов. Причина — НБУ не виконував своєї функції нагляду, а з його посадовими особами в разі виникнення проблем можна було про все домовитися. Спосіб вирішення цієї проблеми також у принципі зрозумілий: регулятор починає добросовісно виконувати зазначену функцію та на ділі встановлює правила гри, які відповідають написаним на папері (раніше реальність об’єктивно розходилася із законодавчими нормами). В ідеалі всі мали б почати грати по-новому й не виникало б жодних питань. Але, як і в будь-якому бізнесі, банк — це передусім люди. Правила змінилися, а керівники та власники — ні. Вони виявилися неготовими працювати прозоро, конкурувати за клієнтів і займатися цивілізованим банкінгом. Тобто фактично післяреволюційний банкопад — це наслідок того, що, «випрямивши» банківський сектор, НБУ не зміг переламати через коліно його власників і керівників (та це й неможливо), багато з яких ментально родом із 1990-х. Останні почали тікати разом із грошима, залишаючи по собі лише завали. Зміни очевидні, але ними не обмежилося.

Читайте також: Нова економічна мапа

По-друге, основними функціями багатьох фінустанов були виконання розрахункових операцій між підприємствами певної фінансово-промислової групи та залучення депозитів від населення для їх фінансування. Тобто фактично банки виступали гаманцями олігархів та інструментами залучення коштів. Якщо для вирішення першої проблеми достатньо було просто відновити законність, зокрема з боку НБУ, то тут ситуація інша. Формально така бізнес-модель є законною. Але стратегічно наслідки її поширення важко переоцінити. Про результати продажу таких банків іноземцям сказано вище. Окрім того, кредитуючи «свої» підприємства, фінустанови не беруть до уваги ризиків, що часто призводило до неналежної диверсифікації кредитного портфеля (фокус на одну галузь, якою займається олігарх), непродуктивності виданих позик (активи олігархів часто застарілі морально та фізично, тому не можуть генерувати адекватну норму відсотка) та виведення прибутків, які міг генерувати банк, за кордон. У таких умовах кожна криза тягла за собою величезні ризики банкрутства відповідних фінустанов. Ці ризики регулярно реалізовувалися з наслідками для всієї системи, як-от падіння довіри вкладників, темпів економічного зростання тощо. Варто сказати й про втрачені можливості: якщо банк кредитує непродуктивне підприємство олігарха, він фактично відбирає гроші від інноваційного, але бізнесу, розвиток якого міг би забезпечити країні як економічне зростання, так і високий рівень доходів громадян. Усі ці наслідки масштабного кредитування пов’язаних осіб як однієї з ключових характеристик українського банківського сектору до Революції гідності, привернули увагу регулятора, який задумався над вирішенням цієї проблеми, та МВФ, який вказав це одним із ключових пунктів-умов кредитної угоди з Україною.

Організація і плани

До минулого року в законодавстві навіть не існувало такого поняття, як пов’язані особи, не кажучи про інструменти регулювання виданих їм кредитів. Ось чому систему подолання цієї проблеми довелося будувати фактично з нуля.

Торік у березні було ухвалено поправки до Закону «Про банки і банківську діяльність», які визначали поняття пов’язаних осіб та забороняли фінустановам укладати угоди з такими контрагентами на неринкових умовах (завищені ставки за депозитами, занижені ставки за кредитами, купівля в банків активів за заниженими цінами тощо). Згодом у структурі НБУ було сформовано Управління моніторингу пов’язаних із банками осіб. Також НБУ постановами № 314 та № 315 визначив детальні інструкції, як він визначає пов’язаних осіб і як діагностуватиме операції фінустанов із ними.

Далі почалася робота з імплементації закладеного законодавства. Спершу регулятор має провести діагностику операцій із пов’язаними особами в усіх банках. Від початку планувалося закінчити цей етап до липня 2016-го, однак джерела в НБУ говорять про те, що, ймовірно, термін продовжать до середини наступного року. Результатом тестування буде конкретний перелік пов’язаних осіб для кожної фінустанови в Україні та всіх активів і зобов’язань, що стосуються таких контрагентів. Якщо їхня сума становитиме понад 25% регулятивного капіталу банків (законодавчо визначений максимально допустимий рівень нормативу Н9), а за нинішніх показників системи це приблизно 2,5% усіх активів, то депозитні корпорації будуть зобов’язані привести її до норми. На наступному етапі фінустанови матимуть скласти план приведення своїх активів та пасивів у відповідність до закону. Максимальний установлений законодавством термін дії такого плану — три роки, тобто до 2019-го триватиме черговий етап очищення банківської системи. Але цього разу очищатимуть не систему від поганих банків, а баланси самих фінустанов від поганих активів і пасивів. Принаймні так буде, якщо банкіри погодяться грати за новими правилами.

НБУ щокварталу перевірятиме виконання зазначених планів. Якщо депозитні корпорації дотримуватимуть їх, то все пройде гладко. Однак якості багатьох банкірів дають підстави в цьому сумніватися. Законодавство вказує на те, що в разі принаймні дворазового порушення фінустановою плану регулятор має право вживати найрадикальніших заходів аж до визнання її неплатоспроможною та виведення з ринку. За словами директора Департаменту реєстраційних питань та ліцензування Нацбанку Олександра Завадецького (свого часу він очолював новостворене Управління моніторингу пов’язаних із банками осіб), Нацбанк налаштований рішуче. Зважаючи на те, до яких проблем призводили операції з пов’язаними особами в минулому, така рішучість цілком виправдана й необхідна.

Масштаби проблеми

На сьогодні першу десятку банків протестовано, плани приведення в норму показників операцій із пов’язаними особами сформовано (їх інтегрували в плани фінансового оздоровлення найбільших банків). Це дало чіткий сигнал ринкові, що та як збирається робити НБУ й чим та кому це загрожує. Реакція деяких банкірів, м’яко кажучи, була стриманою. Діагностику другої десятки також завершено. Фінустанови формують плани та узгоджують їх із регулятором.

Поки цей процес загалом для банківської системи не завершено, про якийсь усереднений показник обсягів кредитування пов’язаних осіб говорити зарано. Але, за словами Олександра Завадецького, ситуація по банках неоднорідна, хоча показники першої та другої груп фінустанов подібні. Серед діагностованих депозитних корпорацій є такі, які вкладаються в норматив, тому не матимуть жодних проблем. Однак у найгірших випадках кредити пов’язаним особам становлять 70–80% усього кредитного портфеля, тобто перевищують норму в багато разів. Щоб вкластися в норматив, їм потрібно провести величезну роботу. Питання в тому, чи готові до цього їхні власники та керівники й чи не вважатимуть вони, що шкурка вичинки не варта. Важливим аспектом проблеми є те, що понад половина кредитів пов’язаним особам видана нерезидентам, зокрема офшорним компаніям. Відтак для того, аби привести показники відповідних банків у норму, їхнім власникам потрібно заводити гроші з-за кордону й погашати позики, видані фактично самим собі. Подеколи йдеться про значні суми. Чи готові вони до цього й навіщо їм це? Питання риторичне.

Епохальні наслідки

В ідеалі з усього цього процесу депозитні корпорації мають вийти з чистими балансами та в цілковитій готовності займатися виключно банкінгом у цивілізованому, загальноприйнятому у світі значенні слова. Ера банків, основна функція яких — бути казначейством фінансово-промислових груп, або, грубо кажучи, гаманцями олігархів, повинна закінчитися. За словами Завадецького, це і є стратегічна мета затіяних перетворень. Адже донедавна вкладники багатьох фінустанов де-факто брали на себе ризики основного бізнесу їхніх власників і були акціонерами, самі того не розуміючи, хоча отримували лише невеликі відсотки, а не частину прибутків. Як тільки ризики реалізовувалися, відповідні банки банкрутували, пов’язані з ними особи залишалися з грошима, а весь фінансовий тягар збитків, яких зазнав бізнес власників фінустанови, лягав на вкладників, а нерідко й на державу, тобто в кінцевому підсумку на платників податків — нас із вами. Саме із цим бореться НБУ, запроваджуючи обмеження кредитування пов’язаних осіб. Реальний перебіг процесу очищення банківських балансів, імовірно, буде значно складнішим, ніж бачиться на перший погляд, і супроводжуватиметься багатьма наслідками, деякі з яких будуть явно негативними.

Читайте також: Вільна каса

Головний тактичний наслідок для банківської системи — продовження періоду невизначеності, пов’язаного з виведенням фінустанов із ринку. Власникам кишенькових банків здебільшого потрібне казначейство, а не установа, яка займається банкінгом на ринкових умовах (ця діяльність потребує спеціалізованих навичок та знань, опанувати які багатьом із нинішніх банкірів буде не під силу). Якщо в результаті запровадження нових правил гри олігархи не зможуть мати казначейство в особі банку, то сенсу боротися за його виживання для них не буде. Понад те, щоб зберегти фінустанову й перевести її на нові правила гри, власникові доведеться погасити кредити пов’язаним особам і здійснити докапіталізацію. Це потребує вливання величезних грошей, у той час як окупність такої інвестиції вкрай сумнівна й невідомо, чи вона настане. Не менш важливо, що в нових умовах власники та керівники кишенькових банків повинні будуть змінити свою ментальність, адаптуватися до нових умов, що може виявитися найважчим. Усе це наштовхує на висновок, що від кишенькових фінустанов відмовлятимуться, Нацбанк виводитиме їх із ринку, банкопад триватиме, а вкладники надалі втрачатимуть заощадження, якщо їхні депозити перевищують суми, забезпечені Фондом гарантування вкладів фізичних осіб. Ось чому до 2019 року потрібно бути дуже обережними, відкриваючи депозит на понад 200 тис. грн, і ретельно вибирати лише фінустанову, яка апріорі не може мати великих кредитів пов’язаним особам.

Другий результат важливий для перспектив розвитку економіки. Якщо банки перестануть надмірно кредитувати пов’язаних осіб, то фінансовий ресурс не спрямовуватиметься в часто застарілі, немодернізовані підприємства, а йтиме тим, хто може заплатити за нього більше, тобто створює більшу додану вартість, має ефективніше виробництво. У перспективі це приведе до відмирання фактично неконкурентоспроможних підприємств або до їх пришвидшеної модернізації. Крім того, менше грошей витікатиме з країни за кордон, відтак економічна система ставатиме не знекровленою, а насиченою грошима. В обох випадках механізм роботи економіки вдосконалиться, що неодмінно згодом стане фактором підвищення темпів зростання народного господарства.

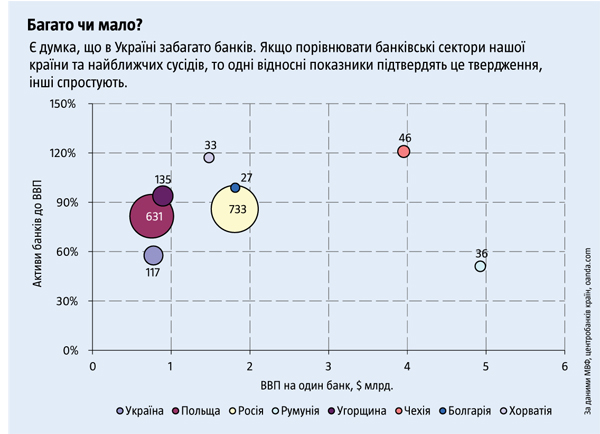

Третій наслідок структурний — зменшення кредитного портфеля у банківській системі загалом, поява надлишкової ліквідності. Якщо і як тільки власники банків погашатимуть кредити пов’язаним особам, перед банкірами виникне питання, куди спрямувати вивільнені гроші. Оптимальним було б кредитувати на ринкових умовах високоефективні компанії. Але зрозуміло, що в нинішній економічній ситуації економіка не зможе генерувати такий великий попит на кредит. Банки й без того шукають якісного позичальника й борються за нього, а в разі появи структурного надлишку ліквідності й поготів. Більш імовірний вихід із ситуації — зменшення депозитної бази, супроводжуване помітним падінням відсоткових ставок, або поступове погашення зовнішніх запозичень, сума яких на балансах депозитних корпорацій ще від кризи 2008–2009 років залишається значною. Іншою альтернативою може стати акумулювання надлишку ліквідності державою через значні емісії облігацій внутрішньої державної позики та спрямування на інфраструктурні проекти. Однак для цього має з’явитися багато передумов, зокрема згода зовнішніх кредиторів України на підвищений дефіцит бюджету, налагодження ефективного використання бюджетних коштів, наявність прорахованих масштабних інфраструктурних проектів. Наразі такий сценарій суто гіпотетичний. Якщо порівняти кількість депозитних корпорацій в Україні та обсяг їхніх активів із масштабами економіки й зіставити результати такого порівняння з іншими країнами, стає очевидним, що український банківський сектор може бути й меншим (див. «Багато чи мало?»). Структурний надлишок ліквідності, що виникатиме в системі через обмеження кредитування пов’язаних осіб, змушуватиме банкірів зменшувати баланси й таким чином приводити показники системи до поміркованого рівня деяких іноземних аналогів. На зазначеному етапі конкурентна боротьба загостриться, а переможуть у ній ті, хто ефективніший і має якісну бізнес-модель. За словами Завадецького, це стосується й малих банків. Серед них також є багато сильних установ, які активно запроваджують новітні технології та знаходять якісні ніші, завдяки чому не тільки виживуть, а й суттєво покращать свою позицію на ринку.

Четвертий результат — ми побачимо реальну картину того, що є на балансі фінустанов, а Нацбанк дістане змогу поступово виправити всі її недоліки. Річ у тім, що серед кредитів пов’язаним особам дуже мало проблемних. Часом банки спеціально видають такі позики для того, щоб поліпшити власну статистику та вкластися в нормативи НБУ. Це означає, що обсяги проблемних кредитів, яку вказують на папері (на початок травня формальна частка простроченої заборгованості за кредитами в загальній сумі позик становила 23,5%), для реальних ринкових запозичень є суттєво більшою, і через певний час ми зможемо побачити якою саме.

Нарешті, ще одним не менш важливим наслідком є те, що припиниться практика «кидків» іноземних інвесторів, які претендують на купівлю фінустанови, подібна до того, що масово відбувалося в Україні близько 10 років тому. Банки з чистими балансами в перспективі зможуть залучити іноземні інвестиції, що матиме позитивний вплив на доступність фінансового ресурсу в країні та перспективи зростання народного господарства. Багато негативних подій, пов’язаних із банківським сектором України, є наслідками масштабних перетворень, започаткованих НБУ. Але необхідність в останніх виникла суто внаслідок запущеності ситуації за багато років незалежності, фактично від заснування системи комерційних банків. У таких обставинах регулятор робить, безумовно, правильні, хоча дуже болючі кроки, без яких ми за кілька років повернулися б до того, що вже не раз переживали, — кризи, девальвації, втечі вкладників і втрати депозитів. Реформи дають шанс на краще життя та виправлення помилок минулого. Потрібно їх підтримати, водночас уживаючи заходів для того, щоб самим не постраждати від побічних ефектів.