Коли людина сконцентровано прямує до мети, обставини часто ніби підіграють їй, полегшуючи проходження шляху. Утім, тільки-но фокусування на меті припиняється, одразу все летить шкереберть, немов кара за розслабленість. Багатьом із нас доводилося спостерігати таку закономірність у власному житті. Виявляється, це правило справедливе і для людини, і для країни.

Поки Україні явно загрожував брак зовнішнього фінансування, ключові особи в державі були зосереджені на вирішенні цієї проблеми. Доводилося приставати на вкрай політично незручні вимоги МВФ, шукати, де б то ще позичити грошей, розміщати зовнішні облігації під неприємно високий відсоток. Але результат був позитивний: золотовалютні резерви зростали, ризики для економіки падали.

Проте президентська кампанія традиційно розхолодила політичну верхівку, а вибір українців узагалі призвів до цілковитої дезорієнтації політикуму. Результат не забарився: перед Україною одна за одною стали з’являтися економічні загрози. Їх реалізація матиме помітні негативні наслідки для країни протягом наступних кількох кварталів.

Проблемний бюджет

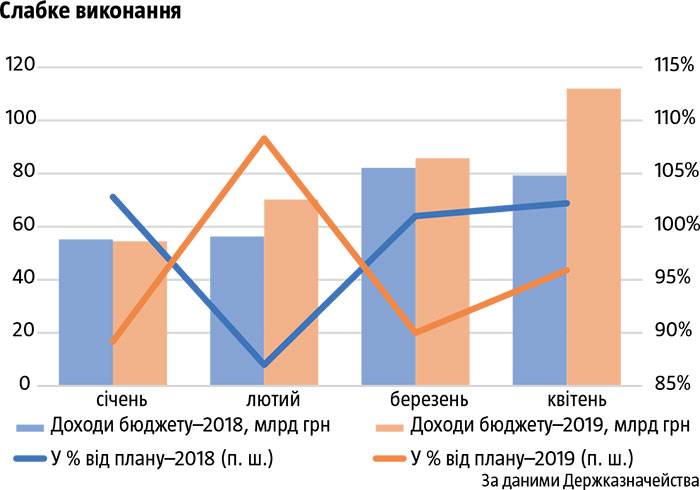

Головна внутрішня проблема — державний бюджет. Протягом перших чотирьох місяців 2019-го його наповнення було, м’яко кажучи, незадовільним (див. «Слабке виконання»). На перший погляд, усе непогано: зібрано понад 322 млрд грн доходів, що на 18% більше, ніж за січень — квітень 2018-го. Але реальна ситуація гірша. Річ у тім, що у квітні бюджет отримав від НБУ 47,6 млрд грн — увесь прибуток за 2018-й, який, за законом, має бути перераховано в скарбницю протягом поточного року. Якщо порівнювати надходження цього й минулого років без коштів Нацбанку, то приріст доходів за чотири місяці становить менш як 7%. Ця цифра не узгоджується ні з темпом приросту номінального ВВП, який прогнозує Мінекономрозвитку (10,9%), ні з плановим збільшенням доходів, закладеним у бюджет-2019 (11,7%).

Отже, маємо нестачу, яка в масштабі чотирьох місяців перевищує 15 млрд грн. Фактично Державна фіскальна служба визнає її, бо у звіті Держказначейства вказано, що за січень — квітень податківці й митники виконали план надходжень до бюджету лише на 91,4%.

Читайте також: Поділитися зі світом: що дає українцям шерінгова економіка

Чим це загрожує? Можна провести паралелі з минулим роком. Тоді, за даними Держказначейства, у перші чотири місяці план надходжень до бюджету було виконано на 98,2%. Результат негативний, але, на перший погляд, некритичний і керований. Проте недобір доходів спостерігався й у наступні місяці. Унаслідок цього в липні — серпні бюджет зазнав гострого дефіциту ліквідності, уряд був змушений вдатися до затримки бюджетних виплат, доки наприкінці серпня не залучили короткостроковий кредит на $725 млн. Тоді в інформаційному просторі з’явилися чутки про зволікання з виплатами пенсій, але влада наполегливо заспокоювала, грошей у скарбниці бракувало недовго, тож до масової паніки серед населення чи якихось гострих наслідків для економіки не дійшло. Щоправда, на економічних показниках ці затримки таки позначилися: темп зростання реального ВВП у III кварталі минулого року сповільнився до 2,8%, хоча у двох сусідніх перевищував 3,5%.

Цього року ситуація гірша. Темп виконання бюджету за січень — квітень становить 95,2%. А якщо не враховувати грошей НБУ, то менш як 90%. Отже, теоретично проблеми з бюджетними виплатами можуть початися раніше. Але є два пом’якшувальні фактори.

По-перше, згідно зі звітністю НБУ його річний прибуток до розподілу становить 64,9 млрд грн. Тобто парламент може переглянути суму, яку Нацбанк буде зобов’язаний сплатити до скарбниці, й бюджет отримає додаткових понад 17 млрд грн. Утім, цього надовго не вистачить: фактично лише для того, щоб покрити недоїмку доходів за перші чотири-п’ять місяців.

По-друге, нинішнього року бюджет значно успішніше залучає кошти від розміщення цінних паперів. Від початку січня до 15 травня обсяг ОВДП в обігу зріс на 13,3 млрд грн, а торік за цей самий період зменшився на 11,1 млрд грн (див. «Золотий дощ»). Але є один нюанс. Цьогорічний приріст завдячує переважно високому інтересу іноземців до держоблігацій, водночас найбільші кредитори держави — НБУ та комерційні банки — і далі зменшували свої запаси ОВДП. У підсумку за чотири з половиною місяці нерезиденти поповнили власні портфелі внутрішніми облігаціями України майже на 33 млрд грн. Поки відсоткова ставка висока, а нацвалюта дешева, вони готові купувати гривневі борги нашої держави. Але так завжди не буде: є всі підстави побоюватися, що вже до кінця літа іноземці почнуть розпродувати свої запаси зобов’язань України. От тоді ситуація із запозиченнями не пом’якшуватиме проблеми недоїмки бюджетних надходжень, а суттєво загострюватиме її. І все це може статися досить стрімко й неочікувано.

Читайте також: Найбідніша країна Європи

Букет зовнішніх загроз

Перелік загроз із-за кордону значно ширший і, мабуть, масштабніший за потенційним впливом на економіку України. Сьогодні їх не видно, бо на авансцені економічних подій домінують позитивні факти: приплив валюти в країну, гривня на річному максимумі й близька до дворічного максимуму. Наразі ніщо не віщує проблем. Але якщо спроектувати нинішні тенденції на півроку вперед, то картина буде помітно похмуріша. А важливих тенденцій кілька.

Одна з головних причин відносно сильної гривні протягом останнього року — хороший урожай зернових та олійних. За приблизними оцінками, він забезпечив Україні додатковий мільярд-півтора доларів валютних надходжень, більша частина яких потрапила в країну в перші місяці 2019-го. Так, за даними Держстату, у березні фізичні обсяги експорту зернових були на 28% вищі, ніж рік тому, а за I квартал валютні надходження від згаданої товарної групи зросли на 52%. Через місяць-два цей фактор зникне, бо призначену на експорт частину торішнього врожаю вивезуть повністю, а новий урожай не буде таким високим — на це вказують не надто сприятлива погода та прогнози аналітиків. Отже, цей чинник зникне. Його втрату підсилить фактор цін на агропродукцію. У I кварталі вони були вищими, ніж у 2018-му, але з лютого зменшувалися й уже нижчі, ніж рік тому. Наприклад, пшениця дешевша на 7%, кукурудза — на 3%, соя — на 19%. Це також зменшить потік валютних надходжень.

Слід звернути увагу на цікавий факт: від початку 2019-го Україна отримала додаткових близько мільярда доларів завдяки експорту рекордного врожаю та понад мільярд доларів у результаті купівлі державних цінних паперів нерезидентами. У сумі понад $2 млрд у результаті дії тимчасових чинників. Ці гроші регулярно створювали надлишок валюти на міжбанківському ринку й стали головною причиною суттєвого зміцнення гривні. Але мали один суттєвий побічний ефект. Виражені в гривні показники імпорту виявилися нижчими, ніж очікувалося, унаслідок чого митниця недобрала значні суми в бюджет, виконавши свій план за січень — квітень лише на 88,1%.

Читайте також: Переконлива економіка проти непевної політики

Водночас, за даними НБУ, за цей самий період чистий викуп валюти на міжбанку ледь перевалив за мільярд доларів. Це означає, що якби цих двох чинників не було, то на валютному ринку був би тривалий дефіцит долара, не характерний для першої половини року, і на сьогодні ми мали б зовсім інший валютний курс. І якщо й коли ці два визначники перестануть діяти, дефіцит валюти на міжбанку з’явиться автоматично. Відтак нинішня дорожнеча гривні, ймовірно, не є рівноважною та не збережеться надовго. Очевидно, що фактор агроекспорту втратить актуальність протягом місяця-двох. А от коли й за яких умов нерезиденти втратять інтерес до ОВДП? Про це далі.

Розбурханий світ

Фінансово-економічна ситуація у світі підсилює згадані фактори зовнішнього ризику. Торік Федеральна резервна система (ФРС) кілька разів підвищувала облікову ставку й у IV кварталі вийшла на максимальний заявлений темп скорочення свого балансу, виймаючи з економіки $50 млрд на місяць. Водночас Європейський центральний банк (ЄЦБ) спочатку зменшив темп своєї програми кількісного пом’якшення, а до кінця року взагалі перестав вливати нові гроші в економіку через викуп цінних паперів. Ринки, які розвиваються, дуже болісно реагували на зменшення кількості грошей протягом усього 2018-го. Реакція стосувалася здебільшого тільки фінансового сектору: акцій, облігацій, валют країн, що розвиваються. Але й цього виявилося достатньо, щоб провідні центробанки світу скоригували свою політику. Отож ФРС взяла паузу в підвищенні облікової ставки. А ЄЦБ днями вирішив спрямовувати кошти, виручені від погашення облігацій на своєму балансі, на купівлю нових, таким чином повертаючи вилучені гроші в систему.

Це тимчасово збило температуру на глобальних ринках, але не вирішило проблеми. ФРС і далі скорочує свій баланс на ті самі $50 млрд щомісяця. Кількість грошей у світовій фінансовій системі зменшується. А проблеми фінансових секторів проблемних країн починають переходити в реальний сектор. Ось тут і з’являються загрози для України.

Найближча географічно загроза — економіка Туреччини. У IV кварталі минулого року її ВВП зменшився на 3% порівняно з аналогічним показником 2017-го. Важливо, що знецінення турецької ліри як виразник економічних проблем у країні почалося ще у 2010-му й набрало обертів у 2015-му. Але це не перешкоджало зростанню економіки, що почалося на виході з глобальної кризи 2008–2009 років і закінчилося практично лише наприкінці 2018-го. Нині Туреччина, за розміром дев’ятнадцята економіка у світі, входить у рецесію з рівнем безробіття близько 15%.

Читайте також: Внутрішні інвестиції: дзеркало розвитку

Це безпосередня проблема для нашої країни, адже торік турецький ринок був четвертим після російського, польського та італійського за обсягом поглинання українського експорту. Падіння економіки Туреччини означає зниження купівельної спроможності турецького споживача та зменшення українського експорту до цієї країни. Така тенденція спостерігається ще з 2018 року, але тепер вона може стати значущою для нас. Побічний ефект полягає в тому, що головними торговельними партнерами Туреччини є Німеччина та Китай. Отож проблеми в цій країні можуть поширюватися, підвищуючи й без того чималі ризики, пов’язані з економіками Єврозони та Китаю.

Ще одна загроза — Італія. У I кварталі її економіка зросла на 0,1% рік до року, кварталом раніше темп був нульовим, тоді як лише за 12 місяців він знизився з добротних 1,8%, на яких тримався більшу частину 2017-го. Усе це збіглося зі скасуванням кількісного пом’якшення ЄЦБ та скороченням балансу ФРС. Сьогодні Італія впевнено прямує до рецесії, на що вказує низка вагомих економічних показників: промислове виробництво, роздрібний продаж та індекс РМІ. Поки що глобальні аналітичні центри офіційно не прогнозують спаду італійської економіки. Наприклад, МВФ передбачає, що реальний ВВП цього року там зросте на 0,1%. З огляду на консервативність прогнозів Фонду й на те, що рік тому очікувався приріст на рівні 1,1%, можна припустити, що реальний результат буде гіршим, ніж офіційний прогноз. До речі, для Туреччини МВФ передбачає 2,5% падіння ВВП, тобто рецесію в ній не прогнозують, а радше констатують.

Знову-таки для України загроза безпосередня, бо, як зазначено вище, Італія — це третій ринок за обсягом споживання нашого експорту. Торік разом із Туреччиною вона поглинула 10,5% товарів, вивезених з України. Окрім того, це третя за розміром економіка в єврозоні. Проблеми в ній миттєво передаються й Німеччині та Франції — це доводять динаміка курсу євро та економічних показників у цих країнах.

Проблеми в реальному секторі Туреччини й Італії негативно впливатимуть не лише на платіжний баланс України та курс гривні. Йдеться про безпосередній фактор сукупного попиту, тож наслідки поширяться не тільки на фінансовий сектор, а й на виробництво. Деякі натяки на це ми спостерігаємо вже зараз: у I кварталі український індекс промислової продукції зменшився на 0,9% рік до року. Таке невисоке падіння важко інтерпретувати однозначно, однак факт відсутності зростання промислового виробництва насторожує й змушує замислитися.

Є ще проблемні Аргентина й Пакистан, потужні кандидати на проблемність на кшталт Бразилії та Індонезії. Їхні обставини безпосередньо не стосуються України, але ситуація там тримає у великому напруженні весь світ, що вкрай нервово реагує на будь-які негативні новини. Наприклад, за місяць до середини травня індекс MSCI EM, який об’єднує акції країн, що розвиваються, обвалився майже на 10%. Така стрімка динаміка — велика рідкість для настільки диверсифікованого індексу. Вона може свідчити про те, що якщо найближчим часом монетарна політика ключових центробанків світу кардинально не зміниться, то в перспективі кількох місяців чи кварталів ми можемо спостерігати потужну фінансову кризу в країнах, що розвиваються. Вона зачепить Україну не тільки через фінансовий, а й через сировинний (ціни на експортовану сировину можуть знизитися) і торговельний (експорт може зменшитися не тільки в Туреччину чи Італію) канали.

Сьогодні проти завтра

Отже, Україна опинилася у вкрай непростій ситуації. З одного боку, майже все в нашій економіці гаразд. Маємо приплив валюти, зміцнення гривні, досить легко виплатили мільярд доларів на погашення зовнішніх облігацій під гарантії США. Гривня прекрасно реагує на результати другого туру виборів, інавгурацію нового президента та повідомлення про розпуск Верховної Ради VIII скликання. Водночас НБУ сигналізує, що готовий перейти до циклу зниження облікової ставки, і вже зробив перший крок кілька тижнів тому. Усе це діє заспокійливо та приваблює іноземців. Вони масово кинулися купувати державні облігації, розраховуючи на їх подорожчання завдяки зниженню ставки. Такі дії підсилили ревальваційну тенденцію гривні, зробили нинішню картинку економіки ще яскравішою.

.jpg)

З другого боку, у перспективі кількох місяців маємо низку дуже суттєвих ризиків. Імовірність реалізації букета зовнішніх ризиків досить висока, бо всі вони є частиною однієї глобальної тенденції, зумовленої скороченням балансу ФРС, меншою мірою закінченням кількісного пом’якшення ЄЦБ. Якщо монетарна політика ФРС кардинально не зміниться, то всі згадані ризики, найімовірніше, реалізуються. Але це станеться не одночасно, а послідовно, немов ефект доміно. Тоді загрози підсилюватимуть одна одну. Якщо так, то на певному етапі НБУ може вирішити, що далі знижувати облікову ставку передчасно. Тоді іноземні інвестори не тільки перестануть купувати ОВДП, разом із аграріями провокуючи появу дефіциту валюти на міжбанку, а й почнуть продавати вже куплені держоблігації, щоб не втратити від можливого знецінення гривні через погіршення показників платіжного балансу. У такій ситуації зростання курсу долара може бути досить стрімким: не таким, як у 2014–2015-му, але вищим, ніж протягом останніх кількох років відносної курсової стабільності.

Читайте також: Державне регулювання: збитий приціл

Ця ситуація дуже погано поєднується з показниками виконання бюджету. Поки гривня дорога, бюджетні надходження не вписуватимуться в план. І навіть після того як вона стане дешевшати, буде потрібен час, щоб долар дійшов до того рівня, за якого плани почнуть виконуватися. Протягом цього часу може виникнути проблема з розміщенням ОВДП, якщо вони втратять привабливість для нерезидентів. Тоді залишки на рахунках уряду почнуть стрімко танути. Потрібно буде або десь брати гроші, або проводити секвестр бюджету, або штучно обмежувати бюджетні виплати, як це було торік. З першими двома опціями, імовірно, виникнуть величезні проблеми, третю можна реалізувати, але з великими, небажаними, негативними побічними наслідками для соціально-економічної ситуації в країні.

Політичний фактор

Знову-таки доводиться констатувати, що якби українські політики були далекоглядними й безперестанно працювали на запас міцності держави, то проблем можна було б уникнути. Гроші можна було позичити в МВФ. У межах нової програми МВФ Stand-By Україна має вісім структурних маяків, які досить прості для виконання й не потребують реалізації якихось багатоступеневих комбінацій. Але перед президентськими виборами політична верхівка розслабилася, упевнена в тому, що до нового року суттєві проблеми країні не загрожують. А тепер у країні виник вакуум влади, який заповниться не раніше ніж через три місяці — це за дуже сприятливого розвитку подій. Парламент розпущений, прем’єр подав у відставку і наввипередки з міністрами поспішає зайняти місце в новому парламенті. Поки нова влада сформується в повному складі, поки налагодить співпрацю з МВФ, описані вище ризики можуть реалізуватися, а відповідальність за країну брати нікому, окрім новообраного президента, який у цих питаннях не має повноважень.

І навіть коли нова влада з’явиться, мине чимало часу, доки наразі гіпотетичний новий транш кредиту МВФ надійде в Україну. Причин може бути багато. Найперша формальна — невиконання бюджету, адже продовження тенденцій перших чотирьох місяців веде країну саме до того. У такому разі слід сподіватися на тривалі розмови, консультації, торги.

Читайте також: Сага про 3%. Яким темпом може зростати українська економіка

І все це може розгортатися на тлі досить швидкого погіршення економічної ситуації в країні, передусім через канал платіжного балансу. Тобто у випадку реалізації означених ризиків запобігти кризовим явищам уже не вдасться, бо в країні вакуум законодавчої та виконавчої влади. Отже, доведеться знову гасити пожежу, повертатися до вивчення, здавалося б, засвоєного уроку. Така перспектива не вселяє оптимізму. Єдина надія на те, що МВФ вчасно оцінить ситуацію та спрацює на випередження загроз, зробивши знижку на те, що в Україні відбувається повне перезавантаження центральної влади. Але чи належить це до інтересів фонду? Поживемо — побачимо.

Дивує ейфорія деяких радників нового президента. Вони самовпевнено заявляють, що до кінця року Україна обійдеться без позик МВФ. Було б непогано, мабуть, ніхто не виступав би проти. Але з огляду на описані тенденції такі судження не зовсім адекватні, бо не відповідають перспективам глобальних ринків і економік, а в найгіршому разі можуть виявитися згубно помилковими. Якщо такі радники надалі визначатимуть економічну політику Зеленського, то країна далеко не заїде. Але на сьогодні біда в тому, що така самовпевненість гарантує масштабний ефект несподіванки у випадку реалізації ризиків. А в Україні несподіванка завжди трансформується в паніку на валютному ринку.

Якщо цього року Україні доведеться пережити зовнішній фінансово-економічний шок, то, напевно, наслідки будуть куди меншими, ніж після кризи 2014–2015 років. Буде протестовано запас міцності банківського сектору, який, вочевидь, є достатнім для поглинання кризових явищ середнього масштабу. Мабуть, приріст економіки сповільниться приблизно до 1,0–1,5%, у найгіршому випадку, що наразі малоймовірно, опуститься трохи нижче нуля. На цю думку наштовхує статистика падіння промисловості та сповільнення економічного зростання до 2,2% у I кварталі — це ще за відсутності важковагових факторів. Економіка повинна порівняно швидко відійти від такого удару. Але турбує те, що його можна було б уникнути на відміну від кризи 2014–2015-го. Для цього треба небагато: просто щоб український політичний клас був відповідальним і турбувався про майбутнє країни. Потреба, яку Україна не може задовольнити ось уже 28 років.